事業承継・M&A exitに関する

セカンドオピニオンサービス

- いま検討している譲渡先が最適なのかわからない

- 売却金額だけではなく、その後の事業成長に対する買い手からの具体的な提案まで含めて検討したい

- 事業承継・M&Aによる売却につき、条件⾯やタイミングも含めてセカンドオピニオンを受けたい

これらのニーズにお応えすべく、

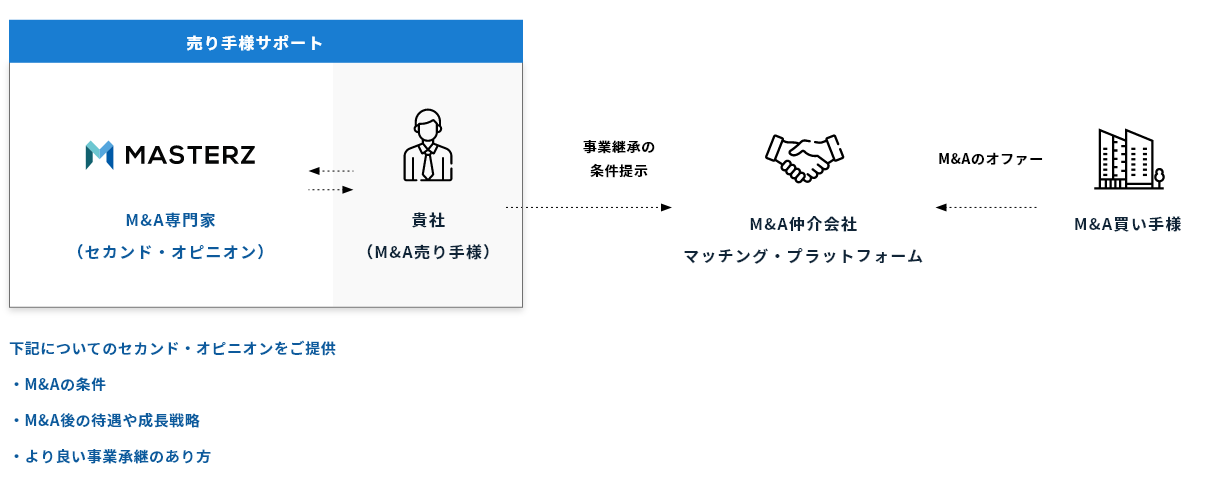

売り手様へのセカンドオピニオン・サービス

をご提供いたします。

これらのニーズにお応えすべく、

売り手様へのセカンドオピニオン・サービス

をご提供いたします。

中⼩企業庁からリリースされた

・中⼩M&Aガイドライン

・中⼩M&Aハンドブック

・中小M&A推進計画

に準拠して、売り⼿様からよく頂くご質問にお答えします。

事業承継の最適タイミングに明確な答えがあるわけではありませんが、

中小M&Aハンドブックには最適な事業承継のタイミングにつき、以下のように書かれています。

早い時期にM&Aの実施を決断した⽅が、売り⼿・買い⼿のための相⼿探し(マッチング)の時間を確保でき、⼿元に残る譲渡代⾦も多くなる可能性があります。(通常、マッチングには数か⽉〜1年位の期間が掛かります。)

M&A の判断は、⽇頃の繁忙に追われて後ろ倒しになりがちですが、遅くなるほど選択肢が狭まる傾向にあるため、早めに判断し⾏動することが望ましいです。

事業承継を急ぎすぎる必要はありませんが、タイミングが遅くなりすぎてしまうと、

業績の⼤きな変化(新型コロナウィルス等のマクロ要因含む)やオーナーご⾃⾝の体調変化などにより、

M&Aに関するご希望の条件が満たせない可能性がある点にご留意ください。

事業承継を思い⽴ったときの主なご相談先として、中⼩M&Aハンドブックには下記の⽀援機関が紹介されています。

当サイトMASTERZ(マスターズ)は、ZeLo FAS株式会社及び法律事務所ZeLoにより運営されているため、

上記区分では「⼠業等の専⾨家」に該当します。

また、当然ながらM&A仲介会社への問い合わせも有⼒な選択肢となり、上場企業としては下記3社が有名です。

最近ではM&Aマッチングのためのプラットフォームも増えているため、

まずはどの程度の引き合いがあるかを確かめてみたい場合などは登録してみるのもよいでしょう。

代表的な日本のM&Aマッチング・プラットフォームとしては下記があります。

「M&Aをどこからはじめたらよいかわからない」

「登録はしてみたものの、この先の進め方がわからない」

「中立的なセカンド・オピニオンを聞きたい」

といったご相談にもMASTEZ(マスターズ)はご対応させていただきますので、

いつでもお問い合わせよりご連絡ください。

M&Aアドバイザーを選ぶ際の基本的な判断基準は以下のように整理されます。

売り手企業オーナー様にとって、どれだけ魅力的な買い手様をご紹介いただけるかのマッチング力を意味します。

当然ながら大手仲介会社の方が幅広い紹介を受けられる一方、買い手様の属性によってはクローズド(独占交渉権を付して1対1のコミュニケーションを進める形)の方が良い条件をご提案して頂けることもあるため、必ずしも「買い手候補の数が多いから良い事業承継になるとは限らない」点は留意が必要です。

M&Aアドバイザー選定における報酬⾯(仲介手数料)のポイントとしては

着手金・中間報酬・最低手数料の有無

に留意しながら進めるとよいでしょう。

大手M&A仲介会社と中堅・ブティック系M&A仲介会社で大きく区分すると基本的な設定は下記が多くなります。

大手M&A仲介会社には優秀な方が多くいる一方、大手であるがゆえに複数案件を同時にこなしていることがあります。

そうなると、必然的に1件あたりにかけられる時間が減ってしまったり、

または個人的に懇意にしている買い手を優先的に紹介するような、

「アドバイザー・ファースト」の現象がたまに見受けられます。

売り手様の魅力をどれだけ買い手様にアピールしていただけるかも含め、

担当者への信頼感はM&Aを成功させるための重要ポイントとなります。

中⼩M&Aガイドラインでは、M&Aの仲介⼿数料を以下のとおり整理しています。

M&A仲介⼿数料の設定は、アドバイザーとしての性質が

によって異なり、

とするのが一般的です。

また、成功報酬を算定する際には、下記のレーマン⽅式によるものが多いです。

レーマン⽅式とは、下表のM&A価格と割合に基づき、M&A仲介⼿数料を計算する⽅式を⾔います。

| 基準となる価格(円) | 乗じる割合 |

|---|---|

| 5億円以下の部分 | 5% |

| 5億円~10億円以下の部分 | 4% |

| 10億円~50億円以下の部分 | 3% |

| 50億円~100億円以下の部分 | 2% |

| 100億円超の部分 | 1% |

なお、レーマン⽅式は特に法律等で定められた計算⽅法ではなく、

M&A仲介会社における実務慣⾏として設定されている⽅法です。

そのため、本来的には⾃由設定なのですが、現実的には上表の設定がそのまま適⽤されることが多いと⾔えます。

また、レーマン⽅式の「基準となる価額」には⼤きく分けて、以下の2種類が用いられます。

上記のいずれを用いるかはM&A仲介会社次第ですが、

基本的には「移動総資産額基準」の⽅が仲介⼿数料は⾼く計算されることが多いと⾔えます。

前提:売り手企業の財務数値、M&A対価は下記

総資産 10億円

総負債 7億円

純資産 3億円

M&A対価 5億円

■仲介手数料の計算結果

譲渡額基準:2,500万円

移動総資産額基準:4,500万円

■仲介手数料の計算プロセス

譲渡額基準:

M&A対価 5億円 x 5% = 2,500万円

移動総資産額基準:

総資産 10億円のため、レーマン方式では①「5億円以下の部分」5億円、②「5億円~10億円以下の部分」5億円に区分

① 5億円 x 5% = 2,500万円

② 5億円 x 4% = 2,000万円

M&A仲介手数料 = ① + ② = 4,500万円

以上より、同じ条件のM&Aであっても仲介⼿数料の計算⽅法により、

総額の手数料に⼤きな差額が発⽣することがある点に留意が必要です。

M&A時におけるセカンド・オピニオンは、中⼩M&Aガイドラインにおいて以下のように定義されています。

セカンド・オピニオンとは、中⼩ M&A を⾏おうとしている者が⽀援機関と契約を締結する際や、

⽀援機関から受けた助⾔の内容の妥当性を検証したい場合等に、他の⽀援機関から意⾒を求めることをいう。

また、同様にセカンド・オピニオンの趣旨について以下の記載があります

依頼者である譲り渡し側が、依頼した M&A 専⾨業者の助⾔等の内容に疑義を持った場合等に、

他の M&A 専⾨業者やその他の⽀援機関にセカンド・オピニオンを求めることができないとすると、

当該助⾔の妥当性を判断できず、ひいては中⼩M&A の⼿続についても適切な判断を⾏えなくなるおそれがある。このため、仮に専任条項を設けるとしても、その対象範囲を可能な限り限定すべき である。

例えば、依頼者が意⾒を求めたい部分を明確にした上、これを妨げるべき合理的な理由がない場合には、

M&A 専⾨業者は当該依頼者に対し、他の⽀援機関に対してセカンド・オピニオンを求めることを許容すべきである。

MASTERZ(マスターズ)はM&A専門家である公認会計士・税理士・弁護士により運営されているため、

セカンドオピニオン・サービスとして以下の内容をご提供することができます。

MASTERZはZeLo FAS株式会社、法律事務所ZeLo・外国法共同事業、税理士法人ZeLoにより運営されており、

M&Aの専門性を有する公認会計士・税理士・弁護士がワンストップでM&A(事業承継)のご支援をさせていただきます。

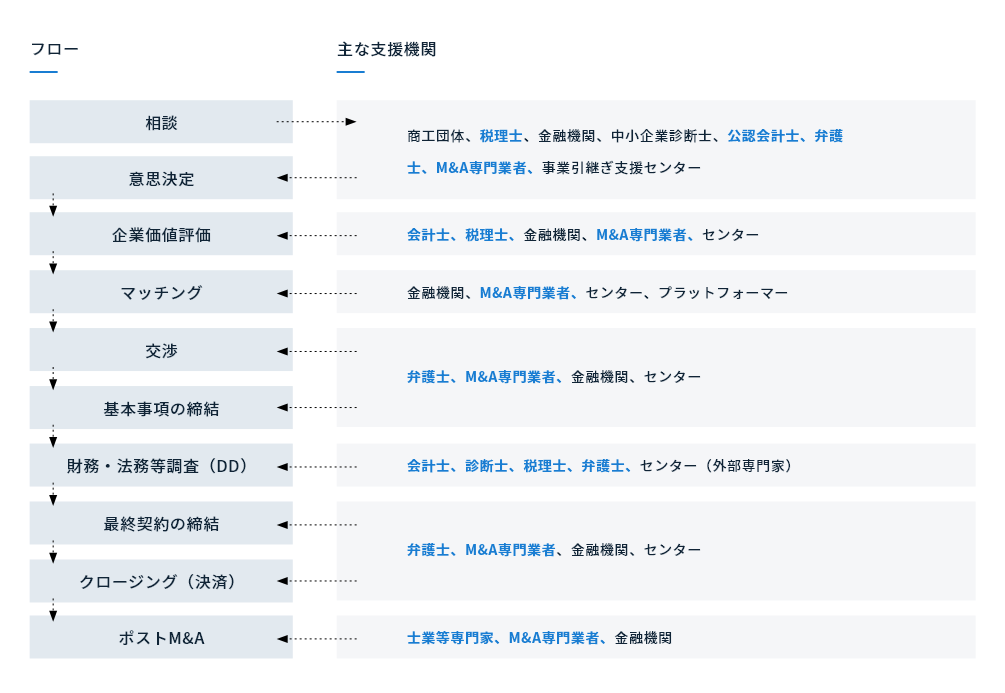

主なサポートメニューは「中⼩M&Aガイドライン」に基づく下記事業承継フローの中で、

⽀援機関が「⼠業専⾨家」「M&A専⾨業者」となっているプロセスとなります。

なお、上表の「マッチング」については既存のM&Aアドバイザーを選定済みの場合、

当該アドバイザーとの契約が「専任媒介(他のアドバイザーとは契約できない形)」ではなく

「⼀般媒介(他のアドバイザーへのマッチング依頼も可能な形)」とされているケースでのみご⽀援が可能となります。